- 86 % des foyers imposés sont bénéficiaires de la réforme, soit 52 065 foyers sur 60 589 foyers imposés.

- L’amélioration du pouvoir d’achat des Calédoniens passe par la création d’une réduction d’impôt redistributive financée par le plafonnement du quotient familial des Calédoniens les plus aisés.

- Ainsi, c’est plus de 1,4 milliard de francs qui seront réinjectés dans l’économie en soutien du pouvoir d’achat et pour une relance de la consommation des ménages.

- Cette relance de la consommation est rendue possible par une baisse d’impôt de 26 300 francs en moyenne, dont bénéficient de 86 % de foyers imposés (c’est-à-dire qui payent effectivement de l’impôt).

- Ce gain de 26 300 francs en moyenne n’est qu’un minimum puisqu’il pourra être accentué par la déduction de charges et des réductions d’impôt permises grâce à la réforme.

- Donc, au terme de la réforme qui concerne 103 283 foyers fiscaux :

- 60 589 foyers payeront de l’impôt, dont 52 065 enregistreront une baisse d’impôt (86 %),

- 42 694 foyers ne seront pas imposés,

- 3 332 foyers seront impactés par l’effet du plafonnement des effets du quotient familial,

- 3 560 foyers seront impactés par l’effet de l’abaissement du seuil d’exigibilité de l’impôt,

- 1 632 foyers ne seront pas impactés par la réforme.

Note de lecture : décile de revenu = revenu économique net, c'est-à-dire avant abattement mais après déduction des charges professionnelles.

b. Exemples avant/après réforme :

Exemple n° 1 : couple sans enfant, propriétaire – travaux verts, reprise déductibilité intérêts d’emprunts.

Un couple sans enfant ayant des revenus annuels de 5 880 000 francs (soit 490 000 francs par mois pour le déclarant principal, conjoint sans activité), ne déduit aujourd’hui aucune charge : son impôt actuel s’élève à 139 960 francs.

- Cas 1 : le couple ne déduit pas de charge nouvelle.

Suite à la réforme, ce couple pourra bénéficier de la réduction d’impôt redistributive qui s’élève au cas particulier à 40 000 francs : son nouvel impôt s’élèvera à 99 960 francs.

- Cas 2 : le couple déduit des charges nouvelles.

En plus de bénéficier de la réduction d’impôt redistributive, le couple peut bénéficier des nouvelles niches fiscales et déduire les charges suivantes :

- intérêts d’emprunts : 200 000 francs, grâce à l’allongement de la durée de déduction sur Nouméa,

- chauffe-eau solaire : 400 000 francs.

Son impôt s’élèvera à 27 960 francs.

La baisse d’impôt par rapport à la situation actuelle est de 112 000 francs, soit une diminution de 80 %.

---------------

Exemple n° 2 : célibataire sans enfant, locataire - gens de maison, assurance-vie, équipements verts.

Un célibataire locataire sans enfant, ayant des revenus annuels de 5 296 284 francs (soit 441 357 francs par mois) déduit aujourd’hui la charge suivante :

- gens de maison : 420 000 francs,

- assurance-vie : 275 000 francs.

Son impôt actuel s’élève à : 205 500 francs.

- Cas 1 : le célibataire ne déduit pas de charge nouvelle.

Suite à la réforme, ce célibataire pourra bénéficier de la réduction d’impôt redistributive qui s’élève au cas particulier à 20 000 francs : son nouvel impôt s’élèvera à 185 500 francs.

- Cas 2 : le célibataire déduit des charges nouvelles.

En plus de bénéficier de la réduction d’impôt redistributive, le célibataire peut bénéficier des nouvelles niches fiscales et déduire les charges suivantes :

- gens de maison : 420 000 francs,

- assurance-vie : 275 000 francs,

- équipements verts : 300 000 francs.

Son impôt s’élèvera à 134 160 francs.

La baisse d’impôt par rapport à la situation actuelle est de 71 340 francs, soit une diminution de 35 %.

----------------------

Exemple n° 3 : couple 1 enfant – garde d’enfants

Un couple ayant un enfant et des revenus annuels de 6 960 000 francs (soit 400 000 francs par mois pour le déclarant principal et 180 000 francs pour le conjoint), déduit aujourd’hui les charges suivantes :

- garde des enfants : 500 000 francs.

Son impôt actuel s’élève à 81 320 francs.

- Cas 1 : le couple ne déduit pas de charge nouvelle.

Suite à la réforme, le plafonnement des effets du quotient familial n’est pas applicable dans cette hypothèse car l’avantage fiscal lié à l’application du quotient familial est inférieur à 300 000 francs, mais ce couple pourra bénéficier de la réduction d’impôt redistributive qui s’élève au cas particulier à 45 000 francs :

Son nouvel impôt s’élèvera à 36 320 francs.

- Cas 2 : le couple déduit des charges nouvelles.

En plus de bénéficier de la réduction d’impôt redistributive, ce couple peut également déduire la charge suivante :

- Garde d’enfants : 960 000 francs

Son impôt s’élèvera à 17 040 francs.

La baisse d’impôt par rapport à la situation actuelle est de 64 280 francs, soit une diminution de 79 %.

----------------------

Exemple n° 4 : personne âgée dépendante – auxiliaire de vie

Une personne âgée dépendante titulaire d’une carte GIR 4 ayant des revenus annuels de 4 800 000 francs (soit 400 000 francs par mois), ne déduit aujourd’hui aucune charge : son impôt actuel s’élève à 138 720 francs.

- Cas 1 : la personne âgée ne déduit pas de charge nouvelle.

Suite à la réforme, cette personne âgée pourra bénéficier de la réduction d’impôt redistributive qui s’élève au cas particulier à 20 000 francs : son nouvel impôt s’élèvera à 118 720 francs.

- Cas 2 : la personne âgée déduit des charges nouvelles.

En plus de bénéficier de la réduction d’impôt redistributive, cette personne âgée pourra également déduire la charge suivante :

- auxiliaire de vie : 500 000 francs.

Son impôt s’élèvera à 58 720 francs.

La baisse d’impôt par rapport à la situation actuelle est de 80 000 francs, soit une diminution de 58 %.

c. Annexes

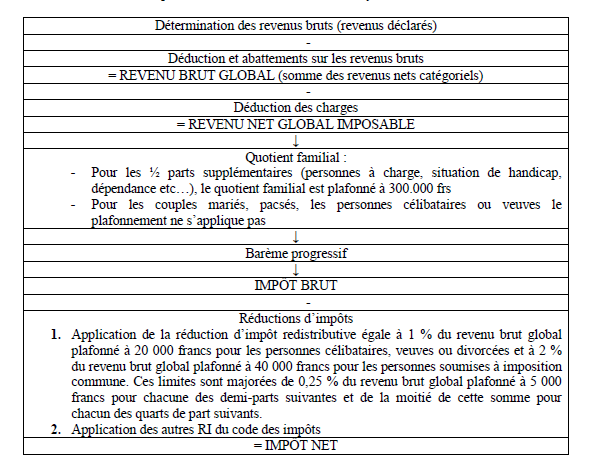

Méthode de détermination de l’impôt sur le revenu existant à l’heure actuelle

Détermination des revenus bruts (revenus déclarés)

-

Déduction et abattements sur les revenus bruts

= REVENU BRUT GLOBAL (somme des revenus nets catégoriels)

-

Déductions des charges

= REVENU NET GLOBAL IMPOSABLE

↓

Quotient familial

↓

Barème progressif

↓

IMPÔT BRUT

-

Réduction d’impôts

= IMPÔT NET

Mode de calcul de l’impôt sur le revenu avec la réforme